高金利な退職金運用プランを徹底比較、ランキング形式で紹介

退職金の運用先として、根強い人気のある「退職金運用プラン」。

退職金を受け取ったあと、銀行などでおすすめされた方もいるでしょう。

しかし、急に退職金運用プランと言われても、「退職金運用プランってどんなものなの?」「どのコースやプランが良いの?」と疑問に思う方も多いのではないでしょうか?

そこでこの記事では、本サイトの管理人本郷マサシが

この記事で学べること

- 退職金運用プランとは何か?その基本情報

- 高金利おすすめ銀行28社、各プランをランキングで紹介

- 退職金プランを利用する際の注意点3点

まで、一挙まとめてご説明します。

これから、退職金運用専用プランで資産運用をお考えの方は必見です。

退職金運用プランとは?

退職金運用プランとは、退職金を預けておくための定期預金のこと。

基本的に退職金を受け取ってから1年~2年以内に預けることが条件となっており、その代わり普通定期より比較的に高金利が設定されています。

現在普通預金の金利は年0.001~2%ほど。しかし退職金運用プランであれば、商品によっては年5%以上とゼロ金利の今では考えられないような高金利がつくことも。

| 銀行(商品名) | 利率 |

|---|---|

| 大手銀行A社 (普通預金/3ヶ月) |

0.002% |

| ネット銀行B社 (普通預金/3ヶ月) |

0.010% |

| 大手銀行A社 (退職金運用プラン/3ヶ月) |

0.80% |

| 大手銀行B社 (退職金運用プラン/3ヶ月) |

0.80% |

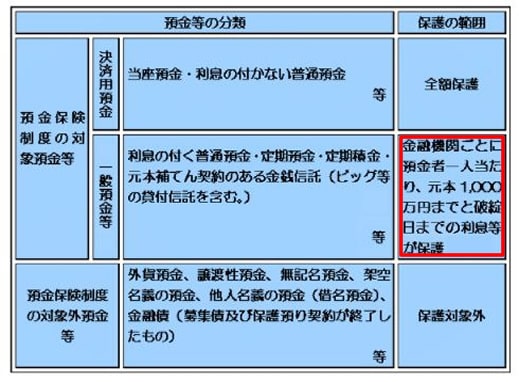

また、銀行への預け入れには預金保険制度(ペイオフ制度)が適用されるため、1銀行1,000万円までなら金融機関の破綻時でも預金保険機構により保護され安心。

引用:金融庁 預金保険制度

このような理由から、安全運用が望まれる退職金の運用先として多くの人気を集めています。

そんな銀行の退職金運用プランは、大きく分けて主に以下の2つのコースです。

早速、1つずつ紹介していきます。

1.安全重視!定期預金のみの運用プラン

こちらは、その名の通り定期預金のみの商品プラン。

多くは3ヶ月満期で、利率は年1%程に設定されていることが多いです。

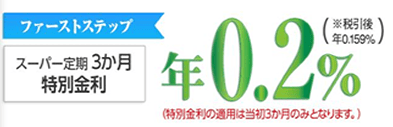

京都銀行の退職金運用プラン「ファーストステップ」を一例としてにご説明すると、

通常3ヶ月もので年0.002%の金利が、退職金プランの特別定期であれば年0.2%へアップ。

さらに、

- 退職前まで京都銀行での給料受け取りをしていた

- 京都銀行での指定公共料金(電気・電話、ガスなど)の支払い実績

などの条件を満たした場合、さらに金利はアップし、年1.0%というゼロ金利の現代では考えられない高金利で運用することが可能です。

ここで、この京都銀行の退職金運用プランを例に、期待できる利息の額を算出し見てみましょう。

例えば、500万円、1,000万円を年1.0%の金利で預け入れを行なった場合に期待できる利息は以下の通り。

| 預け入れ額(3ヶ月) | 利息※税抜き前 |

|---|---|

| 500万円 | 12,500円 |

| 1000万円 | 25,000円 |

3ヶ月預け入れただけで、1万円を超えるリターンは嬉しいですよね。

ちなみに、金利の上乗せは京都銀行に限らず、他銀行でも以下のような条件を満たすことで0.1~1%程の利率の上乗せが行われています。

金利上乗せ条件一例

- NISA(ニーサ)口座の開設

- 年金受け取り先として指定

- 公共料金の振り込み先指定

- 給料振込み口座として指定

しかし、1%を軽くを超える高利率で運用可能とは言っても、先述したとおり多くの商品は3ヶ月満期で設定されていることを忘れてはいけません。

預入期間が1年の4分の1に当たる3ヶ月となれば、一見高金利に見える年1%の金利でも、実際の適応利率は1%の4分の1に当たる0.25%程になってしまいます。

0.25%という金利も低金利の現在では悪くない数字でありますが、それでは少なすぎるという方は以下のプランを合わせて検討することも可能です。

2.もっと増やしたい!定期預金+投資信託プラン

銀行によっては、定期預金と併せて投資信託を購入することで、定期預金の金利が3%~6%程とかなりの高金利にアップするものが存在します。

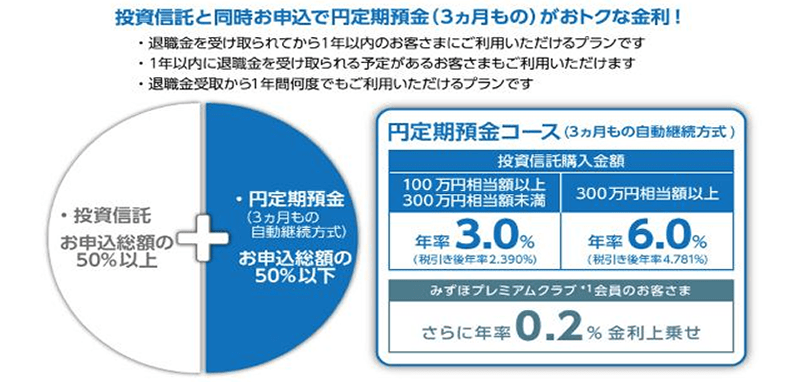

例を挙げれば、みずほ銀行の退職金運用プラン「みずほマネープランセット」。

申し込み金額の50%以上を投資信託で運用することで、残り定期預金運用分を年3.0~6.0%という高金利で運用が可能となります。

実際の銘柄選定やトレードはプロにおまかせでき、初心者向けの投資法として知られています。

しかし、投資をプロにおまかせできる代わりに、手数料の支払いが発生。特に、退職金運用プランで選べる投資信託は、購入手数料が0.1〜3%と高額。

さらに、ファンドにもよりますが運用手数料が0.1%~1%程、売却手数料が0〜0.5%発生する可能性があります。

投資信託運用分の手数料だけで、定期預金の金利が飛んでしまったなんてことの無いよう、考慮したい所ですね。

例えば、500万円、1000万円を年6.0%の定期預金へ預け入れを行えば、期待できる利息は以下の通り。

| 預け入れ額(3ヶ月) | 利息※税抜き前 |

|---|---|

| 500万円 | 75,000円 |

| 1000万円 | 150,000円 |

3ヶ月預け入れただけで、10万円を超えるまとまったリターンを得られると、資産運用の「成果」としてしっかり実感できそうです。

退職金というまとまった元本を活かし、本格的に投資を始めたいとお考えの方は、定期預金+投資信託プランを選択しても良いでしょう。

定期預金で安全かつ高金利で運用、さらに投資信託でリスクを取り積極的に資産を増やしていけますよ。

利用方法

退職金運用プランの購入申込みは、基本的には窓口(店頭)のみとなり、窓口で担当者に説明を受け、納得した上で契約を行うことになります。

銀行によって異なりますが、「退職所得の源泉徴収票」の提出が求められることが多いです。退職所得の源泉徴収票に関しては、退職後1ヶ月以内に退職した会社から交付されます。

購入後は、定期預金のみの運用プランに関しては満期を待つだけ。

満期後は基本的に、年0.001~2%程の普通金利へ自動移行してしまうので、預け期間中に満期後の運用方法を考えておきたいところ。

また、定期預金+投資信託プランの場合は、定期預金の満期を待ちながらも、同時に投資信託運用分の運用状況もチェックすることを忘れてはいけません。

投資信託の運用レポートは各銀行のホームページ、または金融機関によっては定期的に運用レポートがメールや郵送で送られてきます。

運用成績は解約のタイミングを図る重要な判断材料となりますので、預け入れ時には、運用成績の確認方法に関しても合わせてチェックしておきましょう。

利用に条件があることも

既出のとおり、退職金運用プランは退職日から1~2年以内というように、利用開始可能期間に制限がかけられている場合があります。

また、利用開始可能期間の他にも、

- 居住地または勤務地(例:営業エリア内の居住または、就労)

- 申込金額

- 利用回数

のような、条件が設定されていることも多いです。

不安な方は、一度電話にて商品内容や申し込み条件を確認しておけると安心ですよ。

28銀行のおすすめ退職金運用プラン金利比較

さて、ここからが本題。現在退職金運用プランの取り扱いのある主要28銀行を商品プラン・預け入れ期間ごとに分類し、利率が高い順にランキング化しました。

気になる銀行やプランがあれば、表の金融機関名をクリックで該当金融機関の紹介ページへジャンプ出来ます。

※下記利率は税抜き前、かつ執筆時時点のものとなります。商品検討時には各銀行の公式サイトにて、現在の利率や商品取り扱いの有無をご確認の上で検討されることをおすすめします。

(定期預金のみの運用プラン:3ヶ月もの)

- 1位:みなと銀行 ワンクッションコース(定期預金)

年1.7% - 2位:トマト銀行 セカンドプラスα (定期預金)

年1.602% - 3位:鹿児島銀行 退職金円定期預金プラン(定期預金)

年年1.5%

| 銀行名 | プラン名 | 年利 |

|---|---|---|

| 広島銀行 | 退職金専用定期預金(定期預金) | 年1.5% |

| 池田泉州銀行 | 退職金一時預りプレミアムプラン(定期預金) | 年1.5% ※2カ月もの |

| 農協 (JA) | 長野JA GOGO人生(定期預金) | 年1.352% |

| 大光銀行 | ブライトステージ(定期預金) | 年1.302% |

| 第四北越銀行 | ワンダフルライフ応援定期預金「定期預金プラン」(定期預金) | 年1.3% |

| 八十二銀行 | セカンドライフプラン(定期預金) | 年1.2% |

| 三井住友信託銀行 | 定期預金コース(定期預金) | 年1.05% |

| 第三銀行 | 「今から…」 ~退職者専用~(定期預金) | 年1.01% |

| 三重銀行 | 退職金運用プラン(定期預金) | 年1.01% |

| 中国銀行 | 退職金定期預金(定期預金) | 年1.001% |

| 桑名三重信用金庫 | 退職金専用定期預金「これから」(定期預金) | 年1% |

| 山口銀行 | 「退職記念」特別金利定期預金(定期預金) | 年1.0% |

| 山梨中央銀行 | 定期預金プラン(定期預金) | 年1.0% |

| 京都銀行 | ファーストステップ&ファーストステップⅡ(定期預金) | 年1.0% |

| 百五銀行 | 退職金運用定期 熱い詩(定期預金) | 年1.0% |

| 東京スター銀行 | 退職金専用 スターワン円定期預金(定期預金) | 年0.80% |

| 三菱 UFJ 信託銀行 | 退職金運用プラン(定期預金) | 年0.8% |

| 千葉銀行 | 定期預金プラン(定期預金) | 年0.7% |

| 農協 (JA) | JAめぐみのゴールデンエイジ応援プラン2020(定期預金) | 年0.352% |

| 三井住友信託銀行 | 定期預金コース(新型定期) | 年0.28% |

| 横浜銀行 | クラブアンカーコース(定期預金) | 年0.1% |

(定期預金のみの運用プラン:1年もの)

- 1位:農協 (JA) JA福岡 花束定期(定期預金)

年0.4% - 2位:大光銀行 ブライトステージ(定期預金)

年年0.302% - 3位:広島銀行 退職金専用定期預金(定期預金)

年年0.252%

(定期預金+投資信託プラン:3ヶ月もの)

- 三菱 UFJ 信託銀行 投信コース(定期預金x投資信託)

年7.0% - 2位:三井住友信託銀行 投信運用コース(定期預金x投資信託)

年7.0% - 3位:三菱 UFJ 信託銀行 ファンドラップ純増コース(定期預金xファンドラップ)

年7.0%

| 銀行名 | プラン名 | 年利 |

|---|---|---|

| イオン銀行 | しっかり運用セットNEO(定期預金x投資信託) | 年7.0% |

| みなと銀行 | ワンクッションコース(定期預金x投資信託) | 年7% |

| みずほ銀行 | 退職金運用プラン(定期預金x投資信託) | 年6.2% |

| 横浜銀行 | 投資信託コース(定期預金x投資信託) | 年6.0% |

| 横浜銀行 | 外貨定期預金コース(定期預金x外貨預金) | 年6.0% |

| 第三銀行 | ワクワク宝船(定期預金x他金融商品) | 年5.5% |

| 千葉銀行 | バランスプラン(定期預金x投資信託) | 年5.0% |

| 百五銀行 | デュエットプラン(定期預金x他金融商品) | 年5.0% |

| 埼玉りそな | 退職金コース(定期預金x投資信託) | 年5.0% |

| 山梨中央銀行 | バランス運用プラン(定期預金x投資信託) | 年5.0% |

| 福岡銀行 | 退職金専用 ミックスパック(定期預金x他金融商品) | 年5% |

| トマト銀行 | トマト・デュエットプラン(定期預金x投資信託) | 年4.002% |

| 第四北越銀行 | ワンダフルライフ応援定期預金「資産運用プラン」(定期預金x投資信託) | 年3.3% |

| 八十二銀行 | 八十二運用セットプラン(定期預金x投資信託) | 年2.5% |

| 常陽銀行 | 資産運用パッケージプラン(定期預金x他金融商品) | 年1.0% |

| 三菱 UFJ 信託銀行 | ずっと安心コース(定期預金x元本保証の信託商品) | 年1.0% |

| 三菱 UFJ 信託銀行 | 定期預金コース(定期預金x元本保証の信託商品) | 年0.8% |

1.三井住友銀行(SMBC)

| プラン名 | 預入期間 | 金利 | 利用可能回数 |

|---|---|---|---|

| SMBC 退職金運用プラン (定期預金) |

3ヶ月 | 年0.5% | 1回 |

(条件)

- 申込金額500万円以上~受取金額まで

- 三井住友銀行へ退職金を入金または、預け替えした個人

- 退職金受取日から1年以内の申し込み。

三井住友銀行の退職金運用プランは、定期預金だけの単独プラン。

1000万円を預け入れれば、3ヶ月で約1万円弱ほどの利息を受け取れる計算に。

退職金の運用方法を考える、つなぎとしての利用もおすすめです。

fa-angle-double-right三井住友銀行公式サイト

2.三菱 UFJ 信託銀行

| プラン名 | 預入期間 | 金利 | 利用可能回数 |

|---|---|---|---|

| ファンドラップ純増コース (定期預金xファンドラップ) |

3ヶ月 | 年7.0% | 1回 |

| 投信コース (定期預金x投資信託) |

3ヶ月 | 年7.0% | 何回でも |

| ずっと安心コース (定期預金x元本保証の信託商品) |

3ヶ月 | 年1.0% | 1回 |

| 定期預金コース (定期預金x元本保証の信託商品) |

3ヶ月 | 年0.8% | 1回 |

(条件)

- 各コースごとに定められた、預け入れ指定額以上の預け入れ

- 退職金受取日から2年以内の申し込み。

退職者であれば、退職金以外での資金でも利用可能、退職後から2年以内まで利用可能と自由度が高いのが特徴。

取り扱いのある4コースの中でも、高金利なものはファンドラップや投資信託のセット商品となり、手数料や仕組みが複雑なものとなりますので、利用される方はしっかり理解した上で契約したいところ。

また、知人の紹介で利率のアップが狙える「紹介制度」や、会員制プレミアムサービスである「エクセレント倶楽部」など、条件が合えば様々なサービスを受けられるのは嬉しいですね。

fa-angle-double-right三菱 UFJ 信託銀行 公式サイト

3.百五銀行

| プラン名 | 預入期間 | 金利 | 利用可能回数 |

|---|---|---|---|

| 退職金運用定期 熱い詩 (定期預金) |

3ヶ月 | 年1.0% | 1回 |

| デュエットプラン (定期預金x他金融商品) |

3ヶ月 | 年5.0% | 受け取り後1年以内なら何回でも |

(条件)

- 各プラン指定の最低預け入れ額~退職金受取額まで

- 退職金のお受取りから6か月以内に預入れ出来る方

- 百五銀行へ、給与振込、年金、公共料金の振り込みや受け取り指定か、NISA口座の開設を行なった方

- 百五銀行営業エリア内に住んでいる方

東海地方で支店を置く、百五銀行の退職金運用プランは定期預金単体商品でも、年1.0%という高金利で預け入れを行うことが可能。

また、デュエットプランにおいて、定期預金のセット対象となるのは、投資信託、外貨預金、金融商品仲介商品。

熱い詩からデュエットプランへの乗り換えは可能ですので、満期後は他プランへ預け直しを行うことを考えても良いでしょう。

同銀行の場合は利用条件として営業エリア内に住んでいる必要がありますので、近くに支店のある方は一度話を聞いてみても良いですね。

fa-angle-double-right百五銀行 公式サイト

4.みずほ銀行

| プラン名 | 預入期間 | 金利 | 利用可能回数 |

|---|---|---|---|

| 退職金運用プラン (定期預金x投資信託) |

3ヶ月 | 年3~6.2% | 受け取り後1年以内なら何回でも |

(条件)

- 100万円以上

- 退職金受取年月の翌年の応当月までの利用

- ご相続アンケートの提出

みずほ銀行の退職金運用コースは、退職金の受け取り1年前から利用が可能。

老後に備え、早めに運用を始められるのは嬉しいです。

セット商品の投資信託への預け入れ金額によって利率は代わり、300万円以上の預け入れで年6.0%。

さらに、みずほプレミアムクラブ会員であれば0.2%の利率の上乗せに期待することが出来ます。

大手銀行の退職金プランとのことで、人気のある商品です。既にみずほ銀行に口座をお持ちの方は、一度話だけも聞いてみると良いでしょう。

fa-angle-double-rightみずほ銀行 公式サイト

5.三井住友信託銀行

| プラン名 | 預入期間 | 金利 | 利用可能回数 |

|---|---|---|---|

| 定期預金コース (定期預金) |

3ヶ月 | 年1.05% | 1回 |

| 定期預金コース (新型定期) |

3ヶ月 | 年0.28% | 1回 |

| 投信運用コース(運用50・20) (定期預金x投資信託) |

3ヶ月~1年 | 年0.76~7.05% | 1回 |

| 外貨預金コース (外貨預金) |

3ヶ月 | 米ドル年2.20% 豪ドル2.20% |

受け取り後2年以内なら何回でも |

(条件)

- 退職から2年以内

- プランごとに異なる最低預け入れ額以上の預け入れ

- ねんきん定期便を持参で、ライフプランの相談をする

- NISA口座を開設中または新たに開設し、利用。

- 月3万円以上の積立投資(自動購入プランのご利用)を契約中、または新規申し込み

- アンケート記入とメールアドレスの登録

定期預金コースの場合は、上記の条件の満たし度合いにより利率が異なってきます。

条件をすべて満たした場合、スーパー定期で年1.05%という高利率で預け入れが可能。

また、三井住友信託銀行では退職金特別プラン利用者の家族も、退職金特別プランと同じ内容の金利上乗が利用可能。

紹介サービスを利用し、利用者を紹介、指定商品の契約で最大1万円がもらえるキャンペーンも実施されています。

預け入れ条件を満たせる方は、ぜひ利用を検討したい退職金運用プランです。

fa-angle-double-right三井住友信託銀行 公式サイト

6.京都銀行

| プラン名 | 預入期間 | 金利 | 利用可能回数 |

|---|---|---|---|

| ファーストステップ&ファーストステップⅡ (定期預金) |

3ヶ月 | 年0.2~1.0% | 1回 |

(条件)

- 300万円以上~3000万円(退職金受取額以内)

- 退職後1年以内

- 京都銀行で給料の受け取り、または公共料金の口座振込実績がある

- ご相続アンケートの提出

上記の条件をいくつか満たすことで、利率の上乗せを受けられ最大年1.0%という高利率での預け入れが可能。

京都銀行には他にもまとまった金額の運用が可能な金融商品は多く存在しますので、本格的な退職金運用を始める準備期間として、預け入れを行うのも良いでしょう。

原則来店での申込みとなるため、関西にお住まいの方は利用を検討してみても良いでしょう。

fa-angle-double-right京都銀行 公式サイト

7.埼玉りそな

| プラン名 | 預入期間 | 金利 | 利用可能回数 |

|---|---|---|---|

| 退職金コース (定期預金x投資信託) |

3ヶ月 | 年5.0% | 1回 |

(条件)

- 500万円以上

- 退職後1年以内

埼玉りそなの退職金運用プランは、預け入れ額の50%以上を投資信託で運用することで、年利5%という高金利での運用が可能です。

また、りそな銀行の埼玉りそなクラブを利用することで、運用によりりそなクラブポイントを獲得することも可能。

溜まったポイントは、WAONやTポイントなどのポイントに交換したり、キャッシュバックを受けることも可能です。

また退職者のご家族の方も金利アップの恩恵を受けられるファミリー特典も提供されているので、ご家族と一緒に一度話を聞いてみても良いでしょう。

fa-angle-double-right埼玉りそな銀行 公式サイト

8.桑名三重信用金庫

| プラン名 | 預入期間 | 金利 | 利用可能回数 |

|---|---|---|---|

| 退職金専用定期預金「これから」 (定期預金) |

3ヶ月~1年 | 年0.15~1% | 1回 |

(条件)

- 300万円以上~3000万円以下(退職金受取額以内)

- 年齢55歳以上の個人

- 退職後1年以内

- 営業エリアに勤務、または居住

- 年金の受け取り指定を、桑名三重信用金庫で指定

- 給料振込み先口座、または公共料金振替2種目以上桑名三重信用金庫で指定可能

桑名三重信用金庫の退職金運用プランは上記の条件を満たすことで、最大3ヶ月で1%の高金利での預け入れが可能。

また、本銀行は利率は下がりますが1年満期の商品の取り扱いもあり、銀行で効率よくお金を増やしながら、退職金の運用方法についてじっくり考えることが可能。

長期で高利率な定期預金で運用したいとお考えの方は、桑名三重信用金庫の退職金運用プランでの運用を考えても良いでしょう。

fa-angle-double-right桑名三重信用金庫 公式サイト

9.東京スター銀行

| プラン名 | 預入期間 | 金利 | 利用可能回数 |

|---|---|---|---|

| 退職金専用 スターワン円定期預金 (定期預金) |

3ヶ月 | 年0.80% | 1回 |

(条件)

- 500万円以上

- 退職後3年以内

- 相談会に参加

東京スター銀行の退職金運用プランは、退職後3年以内なら利用が可能。

もう遅いかなと諦めていた方も、運用が出来る点は嬉しいですね。

利用条件等しては、相談会への参加が必須となっており、資産運用や年金、相続・遺言などの相談に乗ってもらえます。

3親等まであれば、利率の優遇が受けられる為、ご家族と一緒に一度相談会に参加されてみると良いでしょう。

fa-angle-double-right東京スター銀行 公式サイト

10.広島銀行

| プラン名 | 預入期間 | 金利 | 利用可能回数 |

|---|---|---|---|

| 退職金専用定期預金 (定期預金) |

3ヶ月~1年 | 年0.1~1.5% | 1回 |

(条件)

- 300万円以上

- 40歳以上の個人

- 退職後1年以内

- 退職金を広島銀行へ預け入れ

- 給与振込・年金受取ご予約サービス・年金受取の取引がある

広島銀行の退職金運用プランは預け入れ額、預け入れ期間によって利率が異なります。

退職金の使用用途に合わせて、賢くプラン選択をしたい所です。

fa-angle-double-right広島銀行 公式サイト

11.福岡銀行

| プラン名 | 預入期間 | 金利 | 利用可能回数 |

|---|---|---|---|

| 退職金専用 ミックスパック (定期預金x他金融商品) |

3ヶ月 | 年5% | 1回 |

(条件)

- 定期預金1万円以上(退職金の受取額以内、他金融商品への預け入れ額以下)、他金融商品50万円以上

- 退職後1年以内の個人

- 相談会に参加

福岡銀行では定期預金単独商品の取り扱いが終了し、現在は他金融商品(投資信託・外貨預金)とのセット商品のみとなっています。

福岡市の本店「コンサルティングフロア」では、土曜日の相談業務が行われているので、平日時間が取れない方も安心です。

fa-angle-double-right福岡銀行 公式サイト

12.三重銀行

| プラン名 | 預入期間 | 金利 | 利用可能回数 |

|---|---|---|---|

| 退職金運用プラン (定期預金) |

3ヶ月~1年 | 年0.25~1.01% | 1回 |

(条件)

- 200万円以上

- 申込日前の7ヵ月以内に退職金を受取り、三重銀行へ200万円以上預け入れた方

- 三重銀行(三重県・愛知県)の営業エリアへ居住されている方

- 給与振込・年金受取/予約・公共料金の引落しが3項目以上、またはNISA口座を申込みの方

三重銀行退職金運用プランは、定期預金単独商品のみ。

満期後は3ヶ月ものから3ヶ月ものへの預け替えは不可ですが、3ヶ月ものから1年ものへの預け替えは可能です。

退職金の運用方法を決めるまでのつなぎとして、上手に活用したいですね。

fa-angle-double-right三重銀行 公式サイト

13.山口銀行

| プラン名 | 預入期間 | 金利 | 利用可能回数 |

|---|---|---|---|

| 「退職記念」特別金利定期預金 (定期預金) |

3ヶ月 | 年1.0% | 1回 |

(条件)

- 300万円以上

- 退職1年未満の、満55歳以上70歳未満の方

- ワイエムカードまたはワイエムデビットJCBカードをお持ちいただいている方

- 年金受取/予約をされた方

山口銀行の退職金プランも、定期預金単独商品のみの取り扱い。

利用条件として、年金受取/予約、またはワイエムカードのの保有が設定されています。

山口銀行をメイン銀行として利用されている方は、一度話だけでも聞いてみると良いでしょう。

fa-angle-double-right山口銀行 公式ページ

14.山梨中央銀行

| プラン名 | 預入期間 | 金利 | 利用可能回数 |

|---|---|---|---|

| 定期預金プラン (定期預金) |

3ヶ月 | 年1.0% | 1回 |

| バランス運用プラン (定期預金x投資信託) |

3ヶ月 | 年5.0% | 1回 |

(条件)

- 各プランの最低預け入れ額以上~退職金受取額まで

- 資金は退職金に限定

- 定期預金プランは山梨県内店舗のみでの取り扱い

山梨中央銀行の退職金運用プランは2プランで、併用が可能。

また、条件の縛りがゆるく比較的誰でも利用可能なのは嬉しいです。

山梨県内にお住まいの方は、ぜひ利用を検討したい退職金運用プランです。

fa-angle-double-right山梨中央銀行 公式ページ

15.横浜銀行

| プラン名 | 預入期間 | 金利 | 利用可能回数 |

|---|---|---|---|

| 投資信託コース (定期預金x投資信託) |

3ヶ月 | 年6.0% | 1回 |

| 外貨定期預金コース (定期預金x外貨預金) |

3ヶ月 | 年6.0% | 1回 |

| クラブアンカーコース (定期預金) |

3ヶ月 | 年0.1% | 1回 |

(条件)

- 50万円以上~退職金受取額まで

- 退職⾦受け取り後、2年以内の個⼈

横浜銀行の退職金運用プランは、投資信託、外貨預金とのセット商品がメイン。

55歳以上の方が無料で入れるクラブアンカーの会員になれば、定期預金単独で年0.1%という金利で預け入れ可能ですが、その利率は物足りない印象は否めません。

退職金は投資信託、外貨預金で運用したいという方は、横浜銀行での運用を考えても良いでしょう。

fa-angle-double-right横浜銀行 公式サイト

16.みなと銀行

| プラン名 | 預入期間 | 金利 | 利用可能回数 |

|---|---|---|---|

| ワンクッションコース (定期預金) |

1~3ヶ月 | 年1.5~2% | 1回 |

| 退職金運用コース (定期預金x投資信託) |

3ヶ月 | 年5~7.0% | 1回 |

(条件)

- 各プランに定められた最低預け入れ額~退職金入金額まで

- 退職⾦受け取り後、ワンクッションコースは1年、退職金運用コースは6ヶ月以内

- アンケートの回答

- NISA口座の申し込み

ワンクッションコースはNISA口座の申込みで、3ヶ月ものの金利が1.5%から1.7%へアップ。

みなと銀行は1ヶ月という短期での預け入れが可能なので、退職金の本格的な運用をすぐに始めたい方は、短期のすきま時間での運用で活用出来そうです。

fa-angle-double-rightみなと銀行 公式サイト

17.鹿児島銀行

| プラン名 | 預入期間 | 金利 | 利用可能回数 |

|---|---|---|---|

| 退職金円定期預金プラン (定期預金) |

3ヶ月 | 年1.5% | 1回 |

(条件)

- 退職⾦受け取り後1年以内の個人

鹿児島銀行の退職金運用プランは、定期預金単独商品のみ。

3ヶ月年1.5%は他銀行と比べても、かなりの高金利。

鹿児島、宮崎、沖縄県内にお住まいの方は、ぜひ利用を検討したいところ。

fa-angle-double-right鹿児島銀行 公式サイト

18.池田泉州銀行

| プラン名 | 預入期間 | 金利 | 利用可能回数 |

|---|---|---|---|

| 退職金一時預りプレミアムプラン (定期預金) |

2ヶ月 | 年1.0~1.5% | 1回 |

(条件)

- 300万円以上~退職金受取額以内

- 退職⾦を池田泉州銀行へ入金した個人

- 55歳以上65歳未満で、池田泉州銀行で公的年金の受け取り予約をした方

年金の受給権が発生していない方は、池田泉州銀行で公的年金の受け取り予約をすることで年1.0%の金利が年1.5%へアップ。

2ヶ月という短期間ですが、退職金の使い道を考える間のつなぎとして上手に活用したいことろ。

fa-angle-double-right池田泉州銀行 公式サイト

19.第四北越銀行

| プラン名 | 預入期間 | 金利 | 利用可能回数 |

|---|---|---|---|

| ワンダフルライフ応援定期預金「定期預金プラン」 (定期預金) |

3ヶ月 | 年1.0~1.3% | 1回 |

| ワンダフルライフ応援定期預金「資産運用プラン」 (定期預金x投資信託) |

3ヶ月 | 年3.0~3.3% | 1回 |

(条件)

- 100万円以上~第四北越銀行へ預け入れた退職金額以内

- 退職金受け取りから1年以内

- 新潟県内店舗にての申し込み

- 公的年金の受け取り/予約

第四北越銀行の退職金運用プランの中でも、特に定期預金プランは年1.0~1.3%と他銀行と比べても比較的高金利。

反対に、投資信託との抱合せ商品の金利は少し物足りない印象を受けます。

第四北越銀行の退職金運用プランは、定期預金コースで高金利の恩恵を受けながら、満期後の運用方法をじっくり考えるのが良さそうです。

fa-angle-double-right第四北越銀行 公式サイト

20.八十二銀行

| プラン名 | 預入期間 | 金利 | 利用可能回数 |

|---|---|---|---|

| セカンドライフプラン (定期預金) |

3ヶ月 | 年1.0~1.2% | 1回 |

| 八十二運用セットプラン (定期預金x投資信託) |

3ヶ月 | 年2.5% | 1回 |

(条件)

- 各プラン最低預け入れ額以上~退職金受取額の範囲内以内

- 退職金受け取りから1年以内

セカンドライフプランから八十二運用セットプランへの預け直しも、満期後6ヶ月以内であれば可能。

しかし、投資信託とのセットプランは他銀行と比べ金利は魅力に欠けると言えそうです。

またNISA口座の申し込みをすることで、セカンドライフプランの金利が年1.0%から年1.2%へアップ。

満期後はNISA口座を利用し、ご自身で別途手数料が割安な投資信託などでの運用もおすすめですよ。

fa-angle-double-right八十二銀行 公式サイト

21.大光銀行

| プラン名 | 預入期間 | 金利 | 利用可能回数 |

|---|---|---|---|

| ブライトステージ (定期預金) |

3ヶ月~1年 | 年0.302~1.302% | 1回 |

(条件)

- 100万円額以上~退職金受取額の範囲内以内

- 退職金受け取りから1年以内

- 公的年金の受け取予約、指定または投資信託30万円以上、外貨預金(米ドル)を同時に申し込みの方

大光銀行の退職金運用プランは、基本的には定期預金単体商品のみの販売。

しかし、公的年金の受け取り予約、指定や他指定金融商品の同時購入で年0.3%~0.1の利率アップを狙えます。

金利の上乗せ条件を満たせるならば、3ヶ月間比較的高金利で安全に退職金を運用することが出来るでしょう。

fa-angle-double-right大光銀行 公式サイト

22.中国銀行

| プラン名 | 預入期間 | 金利 | 利用可能回数 |

|---|---|---|---|

| 退職金定期預金 (定期預金) |

3ヶ月 | 年0.501~1.001% | 1回 |

(条件)

- 300万円以上~退職金受取額の範囲内以内

- 退職金受け取りから1年以内

- 中国銀行にて公的年金、給料の受け取り、指定、個人向けローンの利用、または投資信託30万円以上、指定の他金融商品を100万円以上保有の方

中国銀行の退職金運用定期は、預け額と条件の満たし度合いにより金利が変わってきます。

高金利を狙うのであれば、1000万円以上の預け入れが必須となってきますので、退職金運用は丸々中国銀行で行いたいとお考えの方向けと言えるでしょう。

fa-angle-double-right中国銀行 公式サイト

23.第三銀行

| プラン名 | 預入期間 | 金利 | 利用可能回数 |

|---|---|---|---|

| 「今から…」 ~退職者専用~ (定期預金) |

3ヶ月~1年 | 年0.16~1.01% | 1回 |

| ワクワク宝船 (定期預金x他金融商品) |

3ヶ月 | 4.5~5.5% | 1回 |

(条件)

- 各プラン指定額以上~退職金受取額の範囲内以内

- 退職金受け取りから7ヶ月以内

- 第三銀行の営業エリエ内に居住または勤務

- 第三銀行にて公的年金、給料の受け取り、指定、個人向けローンの利用、または投資信託30万円以上、指定の他金融商品を100万円以上保有の方

第三銀行の退職金運用プランは2種類。

どちらも金利は良く、かつ条件の満たし度合いによっては年5.5%という高金利での運用が可能。

興味のある方は金利アップの条件を確認、満たせるかをチェックしてみると良いでしょう。

fa-angle-double-right第三銀行 公式サイト

24.常陽銀行

| プラン名 | 預入期間 | 金利 | 利用可能回数 |

|---|---|---|---|

| 資産運用パッケージプラン (定期預金x他金融商品) |

3ヶ月 | 年1.0% | 1回 |

(条件)

- 退職金受け取りから6ヶ月以内(または、投資信託の口座を新たに解説した方)

常陽銀行の退職金プランは、定期預金と他商品とのセットプランのみ。

利率もセット商品の割には低利率で、利用するメリットは大きくなさそう。

他銀行やプランとも比較し、利用の可否を判断したいところ。

fa-angle-double-right常陽銀行 公式サイト

25.イオン銀行

| プラン名 | 預入期間 | 金利 | 利用可能回数 |

|---|---|---|---|

| しっかり運用セットNEO (定期預金x投資信託) |

3ヶ月 | 年7.0% | 1回 |

(条件)

- 200万円以上

- 退職金受け取りから2年以内

イオン銀行の退職金運用プランは投資信託とのセット商品で、なんと年利7%と高金利。

現在販売されている退職金運用プランの中では、一番高金利な商品であると言えるでしょう。

しかし、総額に占める投資信託の割合は50%以上、NISA口座での申し込みは対象外となる点は理解しておく必要はありそうです。

投資信託の手数料分で損をしないよう、過去の運用成績とも照らし合わせて選択できると良いですね。

fa-angle-double-rightイオン銀行 公式ページ

26.千葉銀行

| プラン名 | 預入期間 | 金利 | 利用可能回数 |

|---|---|---|---|

| 定期預金プラン (定期預金) |

3ヶ月 | 年0.7% | 1回 |

| バランスプラン (定期預金x投資信託) |

3ヶ月 | 年5.0% | 1回 |

(条件)

- 300万円以上~プランごとに定められた上限金額

- 退職金受け取りから1年以内

千葉銀行の退職金運用プランは、条件が厳しくなく、その利用のしやすさが特徴です。

金利も比較的高金利なので、千葉県にお住まいの方は一度話を聞いてみても良いでしょう。

fa-angle-double-right千葉銀行 公式サイト

27.トマト銀行

| プラン名 | 預入期間 | 金利 | 利用可能回数 |

|---|---|---|---|

| セカンドプラスα (アルファ) (定期預金) |

3ヶ月 | 年0.502%~1.602% | 1回 |

| トマト・デュエットプラン (定期預金x投資信託) |

3ヶ月 | 年4.002% | 1回 |

(条件)

- 各プラン規定の最低預け入れ額~退職金の範囲内

- 退職金受け取りから1年以内

- 岡山県内店舗

トマト銀行は、退職者向けのサービスが充実しており、退職金の運用プランの金利の良さだけでなく、年金の手続きのサポートや、シニア向けのお得な運用プランなどが準備されています。

老後のお金面での悩みがある方は、一度店舗に足を運び相談してみると良いでしょう。

fa-angle-double-rightトマト銀行 公式サイト

28.農協 (JA)

| プラン名 | 預入期間 | 金利 | 利用可能回数 |

|---|---|---|---|

| 長野JA GOGO人生 (定期預金) |

3ヶ月 | 年1.352% | 1回 |

| JAめぐみのゴールデンエイジ応援プラン2020 (定期預金) |

3ヶ月 | 年0.352% | 1回 |

| JA福岡 花束定期 (定期預金) |

1年 | 年0.2~0.4% | 1回 |

(条件)

- 各プラン規定の最低預け入れ額~退職金の範囲内

- 退職金受け取りから1年以内の58歳以上65歳以下の個人

農協(JA)に関しては、地域や支店ごとに独自の商品を取り扱っています。

長野JAのGOGO人生に関しては、定期預金単体商品で年1.352%とかなりの高金利。

まずは、一度お近くのJA(農協)の退職金商品の取り扱い有無を調べてみることをおすすめします。

fa-angle-double-right長野JA GOGO人生 公式サイト

fa-angle-double-rightJAめぐみのゴールデンエイジ応援プラン 公式サイト

fa-angle-double-rightJA福岡 花束定期 公式サイト

利用時の注意点

さて、ここまでは現在取り扱いのある退職金運用プランを28社分まとめて紹介してきました。

続けて、実際に契約をする際に確認しておきたい、退職金運用プラン利用の注意点を3つご紹介します。

1.満期後は普通預金の金利に自動移行

プランによっては5%を超える、退職金運用プランの高金利。

重ねてになりますが、その多くは3ヶ月ものだということを忘れてはいけません。

商品紹介のパンフレットに大きく記載されている5%という金利は「年利」表示ですから、3ヶ月の預け入れであれば実際の収益率は

(5%÷12ヶ月)x3ヶ月=1.5%

その上、3ヶ月後の満期終了後は、0.001%程の通常金利へ戻ってしまいます。

3か月間の優遇金利が魅力的で預け入れを行ったが、1年後、結果としてはあまりお金が増えていなかったなんて話もよく耳にします。

退職金専門プランを理由するにせよ、優遇金利での預金満期後の資金をどこで運用するか、契約前にしっかり決めておくのをおすすめします。

2.投資信託の手数料負けには要注意!

上記で説明した退職金運用プランを見てわかるように、金利が5%を超えるような商品は全て、投資信託など他金融商品とのセットプランです。

各銀行ごとに選択できる投資信託がいくつか設定されていますが、購入手数料が2%~3%を超えるものがほとんどです。

500万円を預けた場合、3%の購入手数料となれば、投資信託にお金を預けた時点でマイナス15万円です。

最近では購入手数料が無料のノーロードファンドが主流の中、数か月の高金利をエサに信託手数料を稼ぎたいという金融機関の思惑が見え隠れしています。

利用の際には過去の運用成績を確認し、割高な手数料を引かれても、しっかり手元にお金が残るのであればそのまま契約を続けるのも良いでしょう。

そうでない場合は他の金融商品への乗り換え案を準備していくのが賢いやり方と言えますね。

3.満期後の勧誘には絶対に流されない

多くの金融機関の退職金プランの説明ページには「満期後の運用について、説明を聞いてもらえること」が条件として記載されています。

金融機関もボランティアで高金利で運用してくれるわけではありません。

退職金プランで顧客を集め、その後、手数料収入を見込める投資信託や外貨預金などへの預け回しを進めてきます。

相手もプロですから、金融機関の窓口で銀行員の話を聞いているうちになんとなくうまく運用できそうな気になってくるもの。

しかし、何もその場で即決する必要はありません。一度家に持ち帰り、冷静になってじっくり比較検討してみましょう。

退職金の運用は、焦らず、ゆっくり行うことがベストです。

満期後の運用計画

先述したとおり、多くの退職金運用プランで定期預金に高金利が適用されるのは3ヶ月間。

満期後は、0.001%程の普通預金へ自動移行となってしまい、長期目線では思うように資金が増えて行かない、手数料の方が高くつくなんてこともあります。

ですので、優遇金利期間終了後(満期後)を迎える前に、退職金を増やすための長期的な運用方法を計画しておく必要があります。

退職金運用プランの満期後の運用方法としては、以下の2つが考えられます。

1.預け回し

1つ目は、複数の金融機関の退職金運用プランに預け回す「預け回し」を行うこと。

退職金の1000万円を、年利1%3ヶ月満期の定期預金に3社預け回しを行なった場合、

1000万円 x(1%÷12ヶ月x3ヶ月=0.2%)=2万円

2万円 x 3社=6万円

※利息分は考慮しない、単利での試算です。

1年で6万円以上の利益を得ることが可能。

多くの退職金運用プランの場合は、預け入れ可能期間が「退職金の受け取りから1年~2年」となっており、可能な限り時間のロスが起こらないよう、事前に高金利かつ条件の合う金融機関をリストアップ、計画を立ててから預け回しを行えると良いでしょう。

2.他の金融商品で運用

退職金の預け回しは安全ですが、3ヶ月に預け回しを行う手間と時間がかかります。利率もそこまで大きく期待できないのが事実。

せっかくまとまった資産があるのであれば、退職を気に他商品での運用を始めてみるのもおすすめです。

特に退職金運用初心者におすすめなのが、以下2つの金融商品。

投資信託

投資信託とは投資のパッケージ商品のこと。例えば、日本の株式に投資する投資信託を購入すれば、その後は投資のプロが上手に国内の複数株式へ分散投資、運用はまるっとお任せできます。

実際、投資初心者が銘柄選びや分散を行うのは容易ではなく、さらに継続的に利益を出していくのは至難の業。

そんな中、運用を丸々おまかせできる投資信託では、失敗のリスクを最小限に抑え退職金運用を行うことが可能です。

投資信託利用時の注意点としては、既出の通り、運用と販売を別会社が行っている為、中抜き手数料が何重にも発生してしまうこと。

商品選びの際には、運用成績が良いことはもちろん、出来るだけ手数料が割安なものを選ぶのがおすすめです。

この記事も読んでおきたい

ヘッジファンド

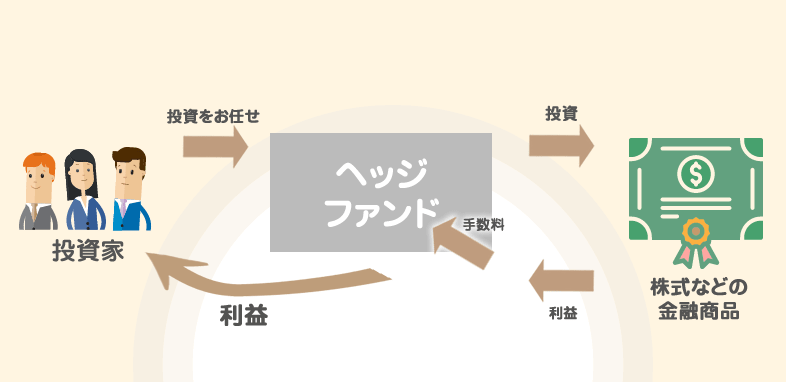

ヘッジファンドとは資産の損失を避ける(ヘッジする)目的で作られた金融商品で、投資信託同様、ファンドへ投資するだけで、運用は丸々投資のプロにおまかせできます。

最低投資額は1000万円と高額ですが、投資信託と異なり、販売~運用まで一貫して自社で行うため、中抜きコストが掛からず、無駄なコストを抑えて運用可能。

また、少数の投資者を相手にする為、運用方法の縛りが少なく、臨機応変な運用方法を用いて年利10%以上という退職金運用プランとはけた違いの高利回りを狙いにいきます。

市場が荒れている今、退職金を安全かつ最大限効率的に運用したいとお考えの方におすすめの金融商品です。

この記事も読んでおきたい

気になるプランは早めに相談

さて、ここまで退職金運用プランの概要から、おすすめ商品、また運用の注意点から、満期後の運用計画までまとめて紹介してきました。

高金利な退職金運用プランは賢く利用し、セット商品の手数料で損をしないよう注意できると良いですね。

また、金利の悪化から、退職金運用プランの取り扱い自体が中止になっているのも事実。

気になるプランがある方は、早めに相談し預け入れを検討できると良いでしょう。