初心者にもおすすめなFXを使った資産運用

資産運用と言えば株式や債券、投資信託が一般的ですが、FX(外国為替証拠金取引)での資産運用も最近は広く知られるようになりました。

現状日本では預金のようなリスクを取らない場合の資産運用はリターンは雀の涙程度ですよね。賢い資産運用には、多少のリスクが必要不可欠と言えます。

ここでは筆者本郷マサシが、

この記事で学べること

・初心者におすすめなFXを使った資産運用方法

を解説致します。おすすめなFX会社も紹介しているので必見です。

まずは、FX の仕組みから確認していきましょう。

FXとは

FXは、外国為替証拠金取引のことを指します。

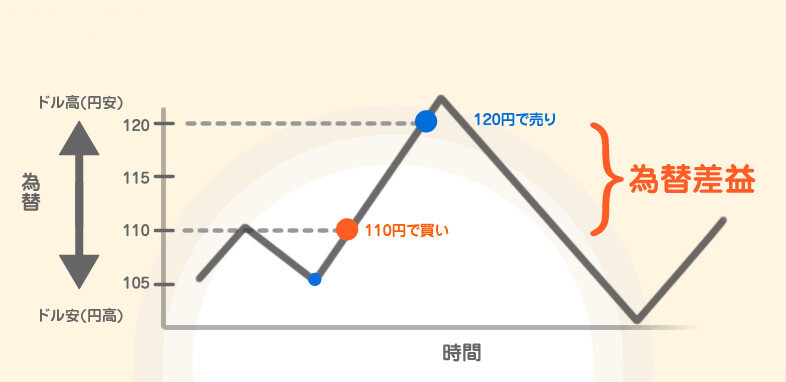

2つの国の通貨を交換することによる価格差による利益を狙うのがFX 取引です。為替差益を狙った取引方法を、わかりやすく円とドルのペアでご説明致します。

上記の図のように、売却時によりドル高(円安)であれば為替差益として利益を得ることが出来ます。

反対に、買付時よりもドル安(円高)なタイミングで売却すると損失となります。

メリット

FXのメリットは大きくわけて5つです。

- 24時間取引できる

- 少ない資金で大きな取引ができる

- 下がり局面でも利益を出せる

- 金利がつく

- 手数料が安い

まずはFXが忙しいサラリーマンから人気を集めている理由のひとつ、取引時間が長い点からご説明致します。

1.24時間取引できる

投資・資産運用の代表的方法である株は取引の時間帯が決まっており(東京証券取引所では前場が午前9時から11時30分、後場は12時30分から15時)、日中仕事をしている人だとなかなかリアルタイムでの取引は難しいですよね。

その点FXは平日の24時間取引が可能です。

一応ニューヨーク時間の午後5時(日本では月曜の午前7時から土曜の午後7時、サマータイムの時は月曜午前6時から土曜午後6時)を1日の区切りとしていますが、マーケットが閉まるわけではないので取引は可能です。

FXの市場が一番活発になるのがニューヨーク、ロンドンでの参加者が多くなる時間帯です。

日本時間では夕方から深夜にかけての時間帯になります。

24時間マーケットを見ているのは精神的にも肉体的にも辛いので、この活発な時間帯だけを狙って取引する参加者も多いです。

2.少ない資金で大きな取引ができる

FXではレバレッジという道具を使うことができるので、用意した投資用資金よりも多い資金を動かすことが出来ます。レバレッジは「テコの原理」をイメージすると分かりやすいでしょう。

レバレッジを効かせると、投資資金となる証拠金は同じ額ですが、大きい取引をすることが可能です。

日本では金融庁の取り決めにより、レバレッジは25倍までと決まっています。

海外のFX会社では10000倍などの高いレバレッジを効かせられるところもあり、大きなリターンを得られる可能性もあります。しかし、反対にそれだけの損失を被ることもあるので注意が必要です。

3.下がり局面でも利益を出せる

外貨預金ではお金を預けたときよりも円安に動かなければ利益になりませんし、現物の株式取引も買ったときより株価が上がって初めて利益を得られる仕組みですよね。(利子や配当は除く)どちらも相場が上がらなければリターンを得ることは出来ません。

しかしFXは、相場の下がっている局面でも利益を出すことができます。それは外貨預金も株式取引も「買い」からスタートしますが、FXでは「売り」からスタートさせることが可能だからなのです。

持ってもいない通貨を売ることが出来るのは、後で買い戻すことを約束した取引だからです。買ったら売る、売ったら買うという決済をするところまでが取引の1セットなので、「売り」からはじめることができるのですね。

分かりやすいように円とドルとのペアで「売り」から入る取引を以下の図で見てみましょう。

「売り」から始める=下がることが予想される場合なので、ドル円レートは「円高」に進むと想定します。円安に進むと予想される場合はもちろん「買い」から入る取引もできるので、為替がどちらに動く場合であってもリターンを狙えます。

4.金利がつく

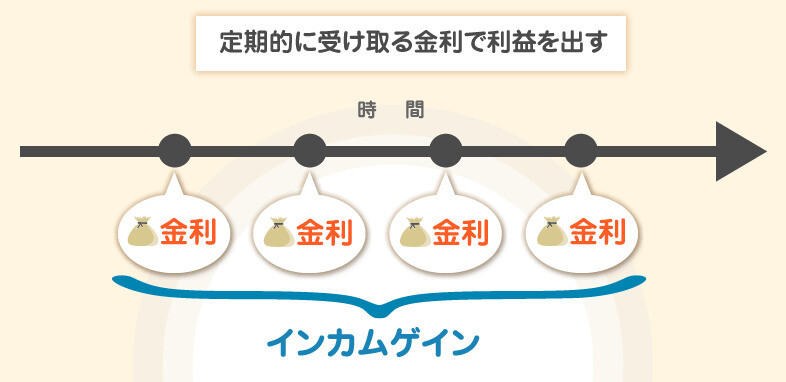

世界には金利が高い国があります。そのような国の通貨を日本のような低金利国の通貨で買うと、スワップ金利なるものが得られます。

スワップ金利(スワップポイントとも呼ぶ)は、通貨感の金利差調整分のことを指します。

低金利通貨を売って、高金利通貨を買えば、それらの通貨間の金利差からその差額を受け取ることが出来ます。

逆に高金利の通貨を売って、低金利の通貨を買うと、差額を支払わなければなりません。

日本は低金利通貨なので、日本円を売って他国通貨を買う場合、ほとんどのケースでスワップ金利を受け取ることが出来ます。

上記の図は日本円とオーストラリアドルの通貨をペアとした場合です。

日本円の金利が0.1%で、オーストラリアドルの金利が2.0%だったとすると、このポジションを保有している間、金利差の1.9%(年)を受け取り続けることが出来ます。

保有期間中受け取り続けることが出来るので、インカムゲインとしての役割を担います。

5.手数料が安い

もうひとつ大事な点が手数料です。資産運用と言えば長期で行うことが多いので、ほんの少しの手数料でも積み重なれば、まとまった支出になりますよね。

FXにかかる取引手数料は、ほとんどの会社で0円なので、資産運用に大いに活かすべきであると言えます。

しかし、手数料を取らなければ、FX会社は利益を出すことが出来ません。

手数料がゼロな仕組みがあるのでご説明いたします。手数料の役割を果たしているのがスプレッドです。スプレッドとは、通貨を売るときの値段(BID)と、通貨を買うときの値段(ASK)の差のことを指します。

ニュースなどで、「現在1ドル103円50銭から103円53銭の間で取引されています」といった為替に含みをもたせた表現を耳にしたことがありませんか?

これは、1ドル売る場合103円50銭で、買う場合は103円53銭で取引しているという意味になります。

このように売買時のレートにスプレッドとして差を設けてFX会社は利益を出しているのですね。スプレッドは低ければ低いほど有利です。

さて、FXを始める前にリスクについても知っておきましょう。

気をつけたほうが良い点

FXにおけるリスクは主に以下の3つが挙げられます。

- 為替変動リスク

- 流動性リスク

- システム障害

まずはFXをするにあたって避けて通れない為替のリスクについてご説明致します。

1.為替変動リスク

FX取引における代表的なリスクが為替の変動リスクです。

日本にお住いの皆様であれば、メインとなる通貨は円になることがほとんどですよね。

円を基準として儲かったか、損をしたかを計算することになると思います。換算した際に損失が発生する可能性を「為替変動リスク」といいます。

2.流動性リスク

為替取引も株式取引のようには買いたい人と売りたい人の双方が居て成り立つものですから、どちらかが欠けてしまっていては取引ができません。

南アフリカランドや韓国ウォンなど、主要通貨でない場合発生する可能性があります。ドルやユーロ、円などの主要通貨で流動性の高いものであればあまり心配ないと言えます。

3.システム障害

FXは基本的にインターネットを介して行う取引ですので、インターネットに障害が起こった場合などは取引が中断されてしまいます。

長時間に渡ってインターネットが復旧しなかったり、回線が混んでしまった場合は損失が発生することもあります。FX業者側のシステム障害が発生する可能性もありますので、取引するFX業者は1社に絞らず複数にしても良いと思います。

FXの仕組みやメリット、リスクについて見てきましたがご理解いただけたでしょうか?

ここからは、上記の点を踏まえて、FXを活用したおすすめな資産運用方法をご紹介致します。

初心者にもおすすめなFXで資産運用する方法

FXを用いて資産運用をする場合におすすめな方法は以下の4つです。

- レバレッジは低めに

- 同じ通貨でも保有期間を分ける

- 長期の積立FX

- 分散投資をする

1.レバレッジは低めに

日本のFX 会社では最大25倍までレバレッジを掛けることが可能ですが、その分リスクが高まり、損失も広がる可能性があります。

なれるまでは儲けたい気持ちを抑えて、3~4倍程度のレバレッジに収めておくほうが良いでしょう。

2.短期と長期で分散

短期取引は単純に為替差益を狙い行く方法で、中長期の保有ではではスワップ金利を得られるとよいでしょう。同じ通貨ペアであっても、方針と運用期間を変えるだけで狙えるリターンに幅が生まれます。

また、常に相場を見張りながらの短期トレードは精神的にも肉体的にも疲労が溜まるので中長期で置いておくペアがあれば、精神的にも余裕が生まれやすいと言えます。

3.長期の積立FX

FXというと、短期取引で為替差益を出して儲ける売買方法が主流に思えますが、長期の積立ても可能です。為替の動きが予想通りに行けば利益を出すことが出来ますが、急に世界情勢が変わったり、打ち出された政策によっては、思いもよらぬ方向に動くことがあります。

このように為替の動きは100%当てることはできないので、それを軽減するために、定期的に少額を積立てていきます。

買付は口座にお金を入れておけば自動で行ってくれ、円高のときには多めに買い、円安のときには少なめに買えるので、為替相場を見ていなかったとしても逃すこと無く積立てができます。

為替相場をこまめにチェックする時間がない人にもおすすめです。現在積立FXが出来るのはSBI証券のFXサービス(SBI FX)でのみ取り扱いされています。

4.他の資産も合わせ持って分散投資をする

持っている資産の割合のほとんどをFXで運用するのは、リスクが高くなりすぎる可能性があります。

マイナー通貨であれば尚更です。もちろん中には現金とFXだけで資産運用をしている人も居ますが、できれば株式や投資信託など他の金融資産も一緒に合わせ持つことが理想的と言えます。

資産運用を考えている人は、株式や投資信託、FXで運用をする場合どのような点に違いがあるのが知っておくことも大切です。

株式投資や投資信託を活用した資産運用との違い

投資の代表格ともいえる株から確認していきましょう。

株式投資

株はハイリスク・ハイリターンの運用と言えます。会社の成長性によっては大きな利益を享受することが出来る可能性もありますが、会社の衰退によっては価値が下がったり、場合によっては倒産して株の価値がゼロになることも。

JAL(日本航空)のような大きな会社であっても、経営破綻をした過去があります。また、最低投資額も高額である傾向にあります。全体的な資産のうち割合の多くを株で運用した場合、リスクがかなり高まります。

投資信託

投資信託は中に組入れられている資産にもよりますが、ミドルリスク・ミドルリターンと言えるでしょう。

債券の割合を多めにするなどした低リスクのファンドもありますが、手数料分も含めるとある程度のリターンを得ないと最終的な利益とはなりません。

1つの投資信託で複数の資産を合わせ持つことができるので、分散投資の効果を得られ、運用もファンドマネージャーと呼ばれる運用の専門家が行ってくれるので、普段マーケットを見る時間がない方などにはおすすめです。

FXは、上記2つに比べて資産が失くなるリスクが低いと言えます。急にアメリカドルが世の中から消えたり、日本円が失くなることはなかなか考えられません。(もし消滅したら決済手段がなくなるので、世界は混乱に巻き込まれます。)

世界の情勢や勢力図によって、為替は常に動きますが、その動きがあってこそ利益を得ることが出来ます。

実際にFXを始める場合、会社の数も多くどこで取引をすればよいか迷いますよね。次の章でおすすめのFX会社を3つ紹介致します。

おすすめの会社

スプレッドが低いことも大切ですが、取引ツールの扱い易さや情報量なども含めて総合的に良いと思える3社を厳選しました。

| 会社名 | 通常時米ドル円スプレッド |

|---|---|

| GMOクリック証券 | 0.2銭 |

| SBI FX | 0.27銭 |

| ヒロセ通商 | 0.2銭 |

1社ずつ簡単に説明していきます。

GMOクリック証券

GMOクリック証券は取引ツールが使いやすいと評判です。

株式など他の金融商品の取り扱いもあるので、これひとつで様々な資産運用が可能と言えます。

情報も多いのでFX初心者におすすめです。

fa-angle-double-right公式サイトはこちら

SBI FX

なによりスプレッドの低さが魅力のSBI FXはSBIグループのFX部門です。

唯一FXの積立を取り扱いしている会社でもあります。

最低運用額も低いので、少額で運用したい方におすすめです。

fa-angle-double-right公式サイトはこちら

ヒロセ通商

初心者用のセミナーが多いことで有名なヒロセ通商。

自分で調べて勉強することも可能ですが、プロの勉強会に参加したほうが習得は早いと言えます。

また、取り扱い通貨ペアも50と他社平均20通貨ペアを大きく上回ります。高金利スワップのマイナー通貨を持ってみたい場合などにもおすすめです。

fa-angle-double-right公式サイトはこちら

まとめ

FXはインターネットで気軽に、そして24時間取引できる点から、忙しい方々からも人気を集めていると言えます。

日本円だけではなかなかリターンも望めませんので、FXを使って外国通貨を資産の一部に取り入れ賢い資産運用を目指しましょう!

この記事も読んでおきたい